Equity REITs

Son los más comunes, invierten directamente en la compra de propiedades que buscan generar rendimientos a través de alquileres y/o ventas de inmuebles.

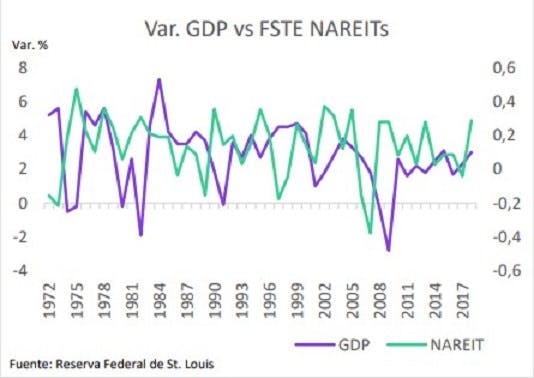

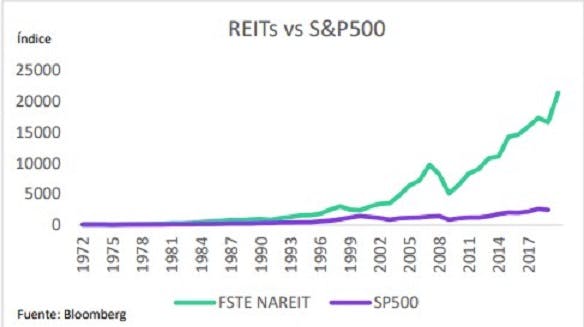

posibilidad de invertir en un abanico amplio de propiedades (incluso en diversas zonas geográficas) con un sol REIT. Además, este tipo de activos reacciona de manera distinta a los estímulos del mercado que las acciones tradicionales, por lo que es un buen instrumento para diversificar el riesgo del portafolio.

Activo posible de ser transado en el mercado igual que cualquier otra acción o ETF. Además, permite comenzar a invertir desde montos muy inferiores al de una inversión tradicional en Real Estate como sería comprar un departamento.

Los REITs están sujetos a auditorias permanentes de sus estados contables y son administrados con gobiernos corporativos alineados con los intereses de los accionistas.

Fundamentalmente existen dos tipos de REITs cotizantes en el mercado de valores:

Son los más comunes, invierten directamente en la compra de propiedades que buscan generar rendimientos a través de alquileres y/o ventas de inmuebles.

Invierte en hipotecas y/o productos financieros derivados de estas. Buscan rendimiento financiando construcción y a través de los intereses de los créditos.

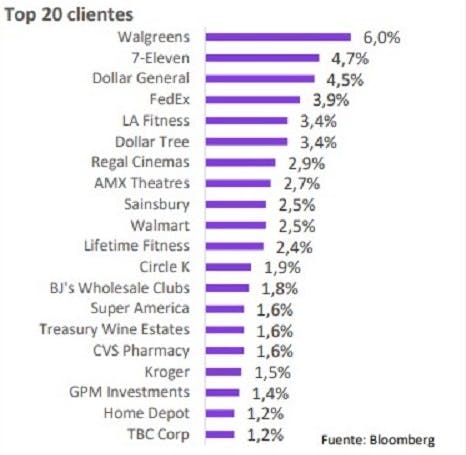

A continuación presentaremos algunos REITs que consideramos atractivos y con buena perspectiva a futuro:

Retail

Retail

Residenciales

Residenciales

Infraestructura

Infraestructura

Centros de Datos

Infraestructura

Fuente: Bloomberg

El valor de mercado total actual de todas las acciones en circulación de una empresa. La capitalización es una medida del tamaño de la empresa.

Es una medida de sensibilidad que representa el cambio porcentual en el precio ante un variación de un 1% con respecto a la variación del índice de mercado (S&P 500). Se determina comparando la variación semanal del precio de la acción con respecto al índice de mercado en los últimos 2 años.

Rendimiento de la acción desde principio de año.

Es la suma de los montos de los dividendos por acción tras la fecha de corte durante los últimos 12 meses, dividido entre el precio actual de la acción.

Es la cantidad neta que los inversores pagan por los gastos incurridos en el funcionamiento de un fondo de inversión (después de cualquier exención). El ratio de gastos puede obtenerse del prospecto del fondo, del informe anual o directamente de la empresa del fondo.

Es el ticker del benchmark primario del fondo, tal como se define por la empresa del fondo. En general representa el mercado más amplio del fondo.

Rating asignado por Standard & Poor's para las obligaciones de largo plazo del emisor.

El monto total invertido en el fondo, incluyendo efectivo y valores.

Es una medida de la capacidad de la empresa para pagar su deuda. Este ratio le da al inversor el tiempo aproximado que sería necesario para pagar toda la deuda, omitiendo los factores de intereses, depreciación y amortización.

EBITDA (Beneficio antes de impuestos, intereses, depreciación y amortización) de los últimos 12 meses divididos entre los gastos de intereses totales de los últimos 12 meses.

Precio en la fecha final del último período dividido entre los Fondos de las operaciones por acción de los últimos 12 meses.

Es una medida de la rentabilidad de una corporación al revelar cuánto beneficio genera una empresa con el dinero que han invertido los accionistas, en porcentaje.

Es un indicador de qué tan rentable es una empresa en relación con sus activos totales, en porcentaje. El retorno en activos da una idea qué tan eficiente es la gestión para usar sus activos para generar beneficios.

Gerente de Research

Analista de Research

Analista de Research

De la mano de nuestros expertos