- Moneda: Dólares

- Rendimiento en USD: 8,50%*

- Pago de interés: Semestral

- Pago de Capital: Al vencimiento

- Vencimiento: Diciembre 2028

Licitación primaria de ONs

Ganá un 8,5% en USD con MSU Green Energy♻️🔋

14.12.2024

- Participá de la nueva licitación de MSU Green Energy y diversificá tu portafolio desde solo USD 100 y recibí rendimientos atractivos que te permitan potenciar tus ahorros. 💰

- A continuación te brindamos un resumen de los principales aspectos de la empresa, su historia, negocio y evolución financiera durante los últimos años. Conocé todos los detalles de la licitación para suscribir ahora.

- En el marco de las Obligación Negociable que la empresa estará emitiendo, en el presente informe nos proponemos brindar un resumen de los principales aspectos de la compañía, detallando la historia, el negocio y su evolución financiera durante los últimos cuatro años.

- Así mismo, también se informa la estructura y las características de la transacción a realizarse para que el cliente pueda tomar la mejor decisión de inversión.

🌟Aspectos clave

- MSU Green Energy, estará emitiendo deuda en dólares mediante una Obligación Negociable (clase ) Hard Dollar a cuatro años con pago del capital al vencimiento y pago de intereses semestrales.

- La ON en cuestión tendrá una tasa de interés del 8,5% aproximadamente.💸 Esta surge de un proceso de licitación.

- MSU Green Energy es una de las empresas de energía solar más activas del país. Con 8 parques solares y una capacidad de generación de 380 MW.

- Cuenta con contratos PPAs con CAMMESA y MATER privados. Los 12 parques en Chaco y Formosa están bajo contratos de abastecimientos (PPA) denominado en dólares con CAMMESA por 15 años,

- FIX otorgó Categoría A (arg) con Perspectiva Estable, destacando la previsibilidad de ingresos, estructura escalonada de deuda y respaldo operativo del Grupo MSU. La perspectiva de las calificaciones es estable.

- Se podrá participar en la suscripción de la presente ON hasta el día miércoles 18 de diciembre a las 14 hs, realizando suscripciones desde USD 100.💰

👉Desde el equipo de Estrategias de Inversión recomendamos la ON para aquellos inversores que busquen diversificar su cartera con una alternativa de energía verde, tomando además ventaja de un rendimiento indicativo del 8,5% (en comparación con las alternativas tradicionales que rinden prácticamente 0%)

¿Cómo puedo operar estas ONs desde la web?🤔

👉Operar ->Suscribir ->Obligaciones Negociables

La Compañía📊

- MSU Green Energy es la unidad de energías renovables del Grupo MSU, una compañía argentina que combina 160 años de trayectoria en el sector de los agronegocios, una década de sólido crecimiento en generación de energía y la certeza de que un futuro más sustentable es posible. Desde su fundación en 2022, MSU Green Energy ha desarrollado una posición destacada en el mercado energético renovable, gestionando 8 parques solares con una capacidad total de generación de 380 MW, lo que la convierte en una de las empresas de energía solar más activas del país.

- La compañía surge como una evolución natural del Grupo MSU, que desde 2016 ha tenido una fuerte presencia en el sector energético a través de MSU Energy, invirtiendo más de USD 1000 millones en Argentina en generación térmica eficiente. MSU Green Energy se diferencia al enfocar sus esfuerzos en la transición energética, contribuyendo a un sistema más limpio, eficiente y con menor emisión de CO2. Su propósito es claro: aportar energía para desarrollar negocios más sostenibles, competitivos y que generen un impacto positivo para las personas, las industrias y el país.

- Este compromiso se traduce en una propuesta estratégica que combina innovación tecnológica, inversiones significativas en infraestructura renovable y una visión orientada a liderar la transición energética en la región, asegurando no solo un suministro confiable de energía limpia, sino también el impulso hacia un futuro más sostenible. Con un portafolio que complementa la generación térmica de MSU Energy, MSU Green Energy posiciona al Grupo MSU como un referente en el desarrollo energético diversificado, confiable y responsable en Argentina.

Negocio📈

- MSU Green Energy S.A. (anteriormente Energías Renovables Las Lomas S.A.U.) se especializa en la generación de energía renovable, operando con parques solares y una sólida cartera de proyectos adjudicados bajo PPAs (Power Purchase Agreements) con CAMMESA, en el marco de la Convocatoria RenMDI. La compañía actualmente cuenta con dos parques solares operativos y un ambicioso plan de expansión.

- El Parque Solar Fotovoltaico Las Lomas, ubicado en Catinzaco, La Rioja, tiene una potencia instalada de 32,4 MW bajo contrato MATER. Construido en 2023 con una inversión de USD 32,3 millones, comenzó a operar en diciembre del mismo año. Este proyecto incluye un contrato a 10 años con Dow Argentina por un valor anticipado de USD 31,4 millones. Su diseño utiliza paneles bifaciales avanzados y tecnología de vanguardia, garantizando eficiencia energética y bajas emisiones.

- El Parque Solar Fotovoltaico Pampa del Infierno, en Chaco, cuenta con una capacidad instalada de 130 MW y conexión al SADI a través de una línea de alta tensión. Inaugurado comercialmente en agosto de 2024, también tiene un contrato con Dow Argentina por USD 19,9 millones. Este parque emplea paneles solares bifaciales y sistemas de seguimiento que optimizan la captación de energía.

- Además, la compañía ha sido adjudicataria de proyectos adicionales en Chaco y Formosa bajo la Convocatoria RenMDI, con una inversión estimada en USD 120 millones, financiada principalmente a través de emisiones en el mercado de capitales y aportes de accionistas. Estos proyectos refuerzan el compromiso de MSU Green Energy con la transición hacia un sistema energético más limpio y sostenible, consolidando su posición como líder en el sector de energías renovables en Argentina.

⚫Riesgos del Proyecto

- Si bien la mayoría de las inversiones se cubrieron con deuda y aportes de accionistas, la dependencia de ventas anticipadas de energía y un crédito pendiente hasta 2025 agrega presión. En la ejecución, los desafíos incluyen potenciales demoras en la importación de equipos, aprobaciones ambientales y complejidades propias de las obras civiles.

- Operativamente, el uso de personal propio para O&M mitiga parte del riesgo, pero los nuevos proyectos en construcción presentan incertidumbres hasta su finalización. En el aspecto regulatorio y de contraparte, la dependencia de CAMMESA y contratos MATER se compensa con acuerdos a largo plazo en dólares, lo que también reduce el riesgo de ingresos. Finalmente, aunque la estructura de endeudamiento está bien escalonada, el pico de apalancamiento esperado en 2025 requiere una ejecución eficiente para mantener la sostenibilidad financiera.

Informe Calificadora 📋

- FIX (afiliada de Fitch Ratings) –en adelante FIX– confirmó en la Categoría A (arg) con Perspectiva Estable la calificación de Emisor de Largo Plazo de MSU Green Energy S.A. y de las Obligaciones Negociables Clase 1 y Clase 2 emitidas previamente por la compañía.

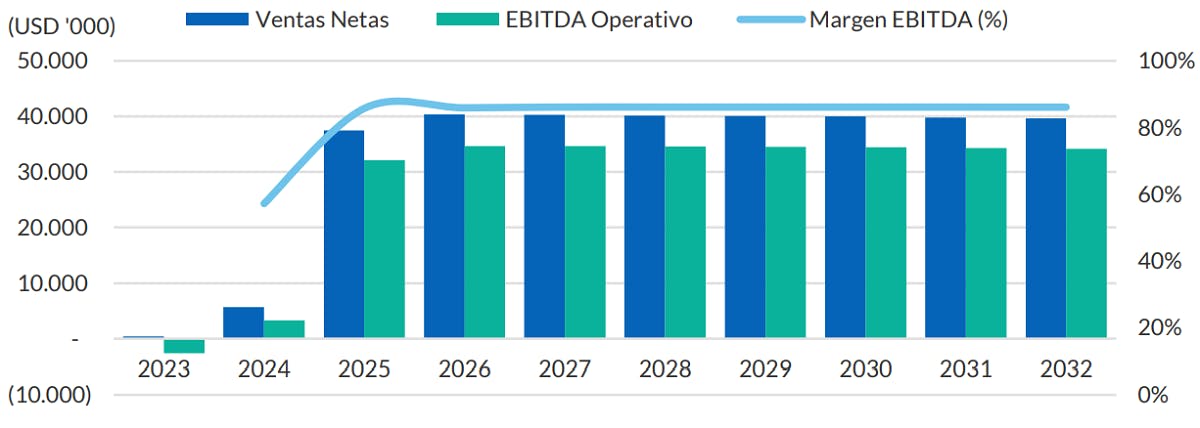

- La calificación se fundamenta en la previsibilidad de los ingresos, respaldados por contratos de abastecimiento de energía (PPAs) a largo plazo denominados en dólares con CAMMESA y contrapartes privadas en el mercado MATER. Se proyecta que la compañía comience a generar rentabilidad positiva en 2025, tras finalizar la etapa de construcción de sus parques solares en 2023-2024. Se espera un EBITDA promedio de USD 34 millones anuales y un Flujo de Caja Libre estabilizado en torno a USD 23 millones, con un margen bruto de EBITDA cercano al 85%.

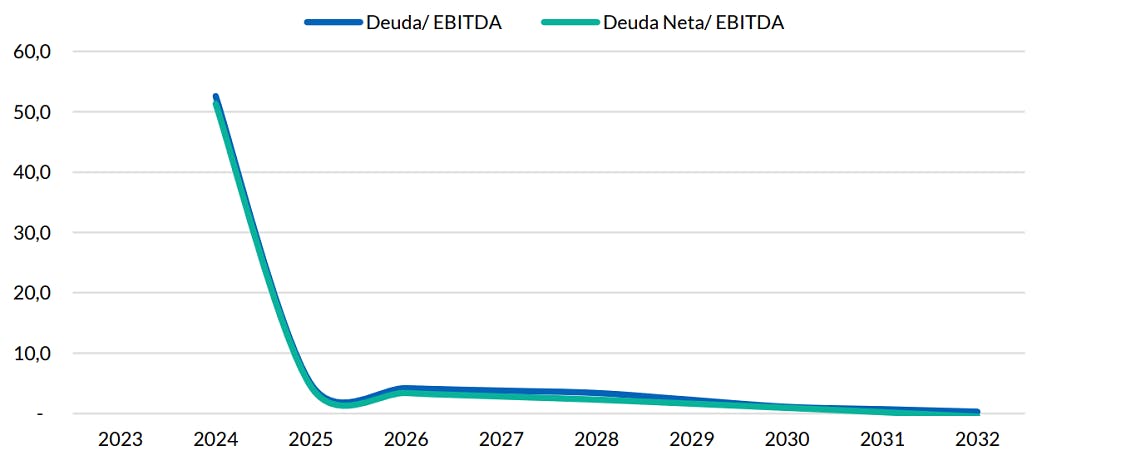

- La estructura de endeudamiento escalonada y la garantía mediante un fideicomiso de sus contratos refuerzan su posición crediticia. Asimismo, se destaca el sólido respaldo operativo y financiero del Grupo MSU, que aporta experiencia probada en el manejo de proyectos energéticos de gran escala. FIX considera que la generación futura de ingresos permitirá a MSU Green Energy transitar un sendero de desapalancamiento desde 2026, consolidando su perfil crediticio.

2. Aspectos financieros📈

- MSU Green Energy S.A. muestra un perfil financiero en evolución, marcado por una etapa intensiva en inversiones durante 2023-2025 para la construcción de 12 nuevos parques solares.

- La compañía cuenta con ingresos proyectados en dólares provenientes de contratos de abastecimiento de energía a largo plazo con CAMMESA y contrapartes privadas bajo el mercado MATER, lo que asegura estabilidad en el flujo de ingresos a futuro. De acuerdo a las estimaciones de la calificadora FixScr, MSU Green Energy comenzaría a presentar una rentabilidad positiva en 2025, luego del periodo de construcción de los parques.

- Se espera que genere ingresos que alcancen los USD 40 millones anuales, logrando un EBITDA promedio de USD 34 millones anuales, con un margen bruto del EBITDA estabilizado en torno al 85%. Actualmente, enfrenta un alto apalancamiento, que alcanzará su pico en 2025 con un ratio de deuda/EBITDA de 4x, aunque se proyecta un desapalancamiento gradual desde 2026 gracias al crecimiento del EBITDA y la generación de flujo de fondos libres positivos.

Gráfico. Evolución Ventas-EBITDA Estimado

- La deuda de la empresa está estructurada de manera escalonada, con vencimientos a largo plazo y respaldada por un fideicomiso que garantiza sus contratos y seguros, lo que fortalece su posición crediticia. A pesar de la generación de flujo operativo negativo durante la construcción, estas perspectivas financieras reflejan una sólida capacidad para alcanzar la rentabilidad y sostenibilidad en el largo plazo.

Gráfico. Indicadores de Liquidez

Factores influyentes🎯

Fortalezas ✅

- La deuda está respaldada por ingresos provenientes de contratos de abastecimiento de energía (PPAs) a 15 años con CAMMESA y contratos MATER a 10 años, ambos denominados en dólares, lo que proporciona un flujo de ingresos predecible y estable.

- Una vez terminados los parques, se espera que genere ingresos que alcancen USD 40 millones anuales, logrando un EBITDA promedio de USD 34 millones anuales. En cuanto al margen bruto del EBITDA, se estima que este se estabilice en torno al 85%.

- Bajo riesgo de ingresos: MSU Green Energy cuenta con contratos PPAs con CAMMESA y MATER privados. Los 12 parques en Chaco y Formosa están bajo contratos de abastecimientos (PPA) denominado en dólares con CAMMESA por 15 años, asignados a través de la Convocatoria Abierta Nacional e Internacional RenMDI.

- Perspectivas de Desapalancamiento: A partir de 2026, se espera una reducción gradual del apalancamiento financiero gracias al crecimiento del EBITDA y generación de flujo de fondos libres positivos.

Consideraciones🔍

- Dependencia de CAMMESA: Aunque mitigada por los contratos MATER, la exposición a CAMMESA implica riesgos regulatorios y de liquidez, considerando su dependencia de transferencias estatales.

- Elevado Nivel de Apalancamiento en el Corto Plazo: Se prevé que la deuda alcance un pico de 4x deuda/EBITDA en 2025 debido al periodo intensivo en inversiones, lo que representa un riesgo en caso de desviaciones operativas.

- Flujo de Fondos Negativo Durante Construcción: Durante la etapa de construcción (2023-2025), la compañía enfrenta generación de flujo de fondos operativos negativos, lo que incrementa la necesidad de financiamiento externo.

💰ON a emitir: Tramo Hard Dollar

Hard Dollar: Permiten mantener el ahorro en moneda dura protegiendo ante escenario de devaluación y genera una renta en dólares.

Principales puntos a tener en cuenta

- La suscripción de la ON se llevará a cabo desde el viernes 13 de diciembre hasta el miércoles 18 de diciembre a las 14:00 hs.

- La obligación negociable Hard Dollar Clase III podrá integrarse en dólares estadounidenses, con un monto mínimo de suscripción de USD 100, y después múltiplos de USD 1.

- La tasa de interés estimada para esta suscripción sería del 8,5% anual💸

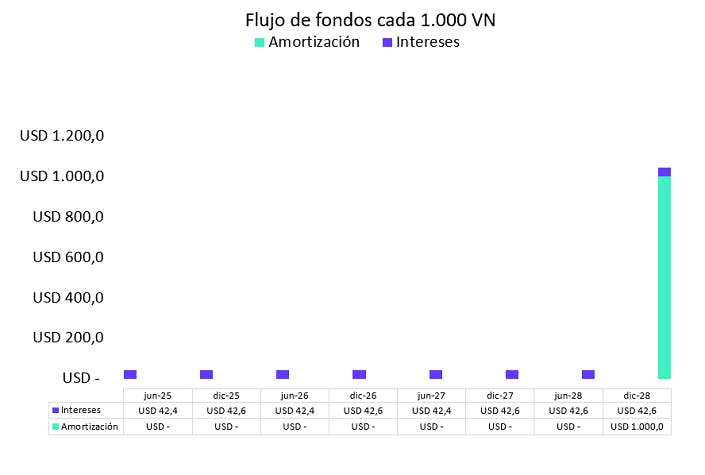

- El vencimiento de la ON será a los 48 meses desde la fecha de emisión y liquidación, y amortizará todo su capital al vencimiento.

- Pagará intereses en forma semestral a partir de junio de 2025. La ON se regirá por las leyes aplicables de la Argentina.

- (Cada orden no deberá superar los USD 50.000 pudiendo poner más de una orden en caso de querer invertir un monto mayor).

- A su vez, la empresa se reserva el derecho a declarar como desierta la licitación o el prorrateo de los inversores que participen.

En lo que refiere al pago de intereses, la ON pagará en las siguientes fechas:

- 20 de junio de 2025

- 20 de diciembre de 2025

- 20 de junio de 2026

- 20 de diciembre de 2026

- 20 de junio de 2027

- 20 de diciembre de 2027

- 20 de junio de 2028

- 20 de Diciembre 2028 conjuntamente con el pago total del capital al vencimiento.

- La tasa de interés (ver en el glosario como se determina) es del 8,5% anual en dólares. 💸

- Tomando esto en cuenta, las características de la ON a licitar y el flujo son las siguientes:

"Tené en cuenta que el monto que suscribas no contempla comisiones ni incluye costos de Caja de Valores."

- Dado el monto de emisión, entendemos que es probable que haya cierta operatoria de la ON en mercado secundario.

- Considerando esto, a la hora de decidir participar en la licitación, el inversor deberá considerar el riesgo que está dispuesto a asumir para el retorno esperado, tomando en consideración los estados financieros de la empresa.

Glosario

Pagos de capital. Estos pueden ser en su totalidad al vencimiento del instrumento o en cuotas, y esta información está disponible en los prospectos de los instrumentos.

Pagos de intereses acumulados entre periodos de pago a una tasa predeterminada.

Se trata de una ratio de cobertura de deuda que nos indica la capacidad de devolución de financiación obtenida en años. Por tanto, cuanto menor sea el valor de esta ratio, mayor será la capacidad de pago de la empresa.

Es una medida de sensibilidad del precio del bono ante cambios en su tasa interna de retorno.

Es un indicador financiero (acrónimo de los términos en inglés Earnings Before Interest Taxes Depreciation and Amortization) que muestra el beneficio de la empresa antes de restar los intereses que tiene que pagar por la deuda contraída, los impuestos, las depreciaciones por deterioro y la amortización de las inversiones realizadas. El propósito del EBITDA es obtener una imagen de lo que la empresa está ganando o perdiendo en el núcleo del negocio.

Término que hace referencia a que tanto la compra/venta de activos o pagos de deuda deban realizarse directamente en la moneda norteamericana. Es decir, no se realizan en pesos a un tipo de cambio determinado, sino que la transacción directamente es llevada a cabo en la moneda estadounidense.

Es el ratio que se obtiene de establecer la relación del EBITDA con respecto a los intereses netos. Este indicador permite conocer la capacidad de un emisor de cumplir con los pagos de intereses de la deuda emitida, con flujos de caja provenientes de la actividad principal.

Muestra, en términos de porcentaje, la capacidad de la empresa para generar efectivo por cada peso de ventas, lo ideal es lograr un alto margen ya que esto muestra como los ingresos superan los desembolsos en efectivo.

Es la tasa de descuento que iguala el valor presente de todos los flujos del bono (capital e intereses) con su precio. Se utiliza como un indicador de rentabilidad de la inversión bajo el precio vigente.

Estimamos que la tasa de interés (ver en el glosario como se determina) podría ser del 8,5% anual en dólares. Igualmente, vale aclarar que la tasa de interés se conocerá recién publicado entre uno y dos días hábiles después de la fecha de suscripción el aviso de resultado.

Maximiliano Donzelli

Manager de Estrategias de Inversión

Ezequiel Riva Roure

Estratega de Inversión

Santiago Peña Göttl

Estratega de Inversión

Martín Marando

Estratega de Inversión

Thiago Marino

Estratega de Inversión