💵ON Hard Dollar

- Moneda: Dólares

- Rendimiento en USD: *8%

- Periodicidad de pagos: Trimestral

- Pago de Capital: Al vencimiento

- Vencimiento: Junio 2026

¡Nueva obligación negociable!

Participá de la nueva licitación de Rizobacter y diversificá tu portafolio desde solo 100 USD. Invertí hoy y recibí rendimientos de hasta un 8% en USD que te permitan potenciar tus ahorros. A continuación te brindamos un resumen de los principales aspectos de la empresa, su historia, negocio y evolución financiera durante los últimos años.

*Sujeto a variaciones

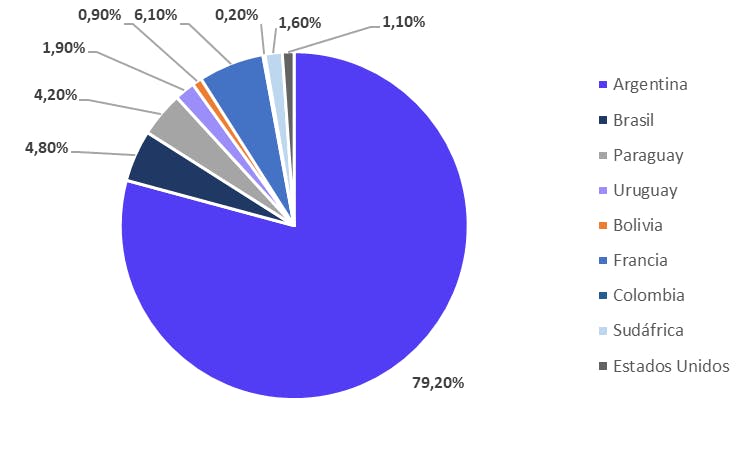

Ventas por país 2023

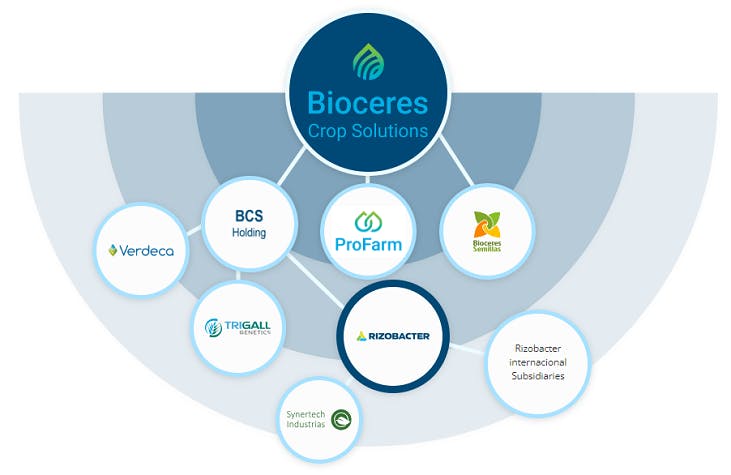

Rizobacter es controlada por Bioceres Crop Solutions Corp (BIOX), a través de Rasa Holding LLC, la cual posee el 80% de participación en el capital accionario. BIOX es una empresa de tecnología agrícola completamente integrada, con una sólida posición de liderazgo en América del Sur y acceso a mercados agrícolas mundiales, controlada por Bioceres S.A. y que cotiza en Nasdaq.

Hard Dollar: Suelen ofrecer protección ante escenarios de devaluación y ofrecen elevados rendimientos en moneda dura. Además, pagan renta y capital en dólares.

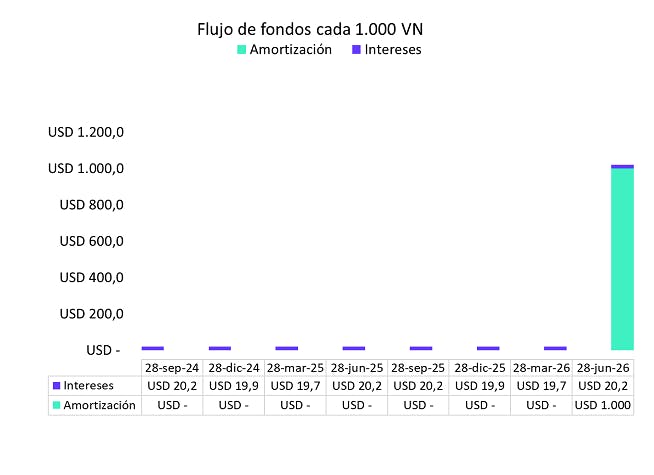

La ON pagará cupones en las siguientes fechas:

La tasa de interés (ver en el glosario como se determina) es del 8,0% anual en dólares.💸

Tomando esto en cuenta, las características de la ON a licitar y el flujo son las siguientes:

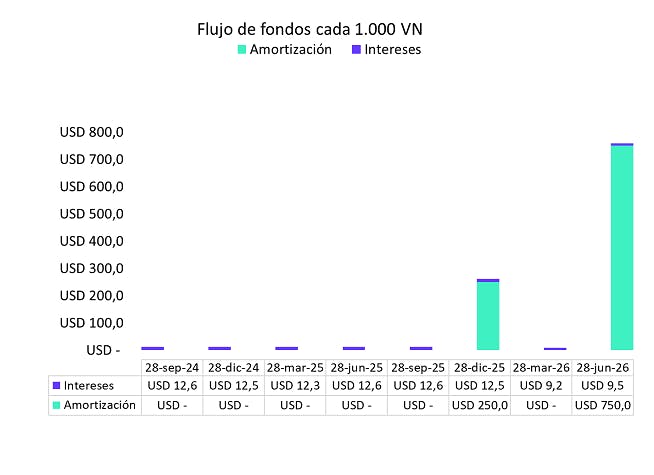

"Tené en cuenta que el monto que suscribas no contempla comisiones ni incluye costos de Caja de Valores."

Dollar Linked: Estos títulos cotizan en pesos pero ajustan por la tasa de cambio oficial del dólar. Son ideales para cubrirse ante fluctuaciones del tipo de cambio.

La ON pagará cupones en las siguientes fechas:

La tasa de interés (ver en el glosario como se determina) es del 5,0% anual en dólares.💸

Tomando esto en cuenta, las características de la ON a licitar y el flujo son las siguientes:

Pagos de capital. Estos pueden ser en su totalidad al vencimiento del instrumento o en cuotas, y esta información está disponible en los prospectos de los instrumentos.

Pagos de intereses acumulados entre periodos de pago a una tasa predeterminada.

Se trata de una ratio de cobertura de deuda que nos indica la capacidad de devolución de financiación obtenida en años. Por tanto, cuanto menor sea el valor de esta ratio, mayor será la capacidad de pago de la empresa.

Es una medida de sensibilidad del precio del bono ante cambios en su tasa interna de retorno.

Es un indicador financiero (acrónimo de los términos en inglés Earnings Before Interest Taxes Depreciation and Amortization) que muestra el beneficio de la empresa antes de restar los intereses que tiene que pagar por la deuda contraída, los impuestos, las depreciaciones por deterioro y la amortización de las inversiones realizadas. El propósito del EBITDA es obtener una imagen de lo que la empresa está ganando o perdiendo en el núcleo del negocio.

Término que hace referencia a que tanto la compra/venta de activos o pagos de deuda deban realizarse directamente en la moneda norteamericana. Es decir, no se realizan en pesos a un tipo de cambio determinado, sino que la transacción directamente es llevada a cabo en la moneda estadounidense.

Es el ratio que se obtiene de establecer la relación del EBITDA con respecto a los intereses netos. Este indicador permite conocer la capacidad de un emisor de cumplir con los pagos de intereses de la deuda emitida, con flujos de caja provenientes de la actividad principal.

Muestra, en términos de porcentaje, la capacidad de la empresa para generar efectivo por cada peso de ventas, lo ideal es lograr un alto margen ya que esto muestra como los ingresos superan los desembolsos en efectivo.

Es la tasa de descuento que iguala el valor presente de todos los flujos del bono (capital e intereses) con su precio. Se utiliza como un indicador de rentabilidad de la inversión bajo el precio vigente.

Estimamos que la tasa de interés (ver en el glosario como se determina) podría ser del 9% anual en dólares. Igualmente, vale aclarar que la tasa de interés se conocerá recién publicado entre uno y dos días hábiles después de la fecha de suscripción el aviso de resultado.

Head de Research

Analista de Research

Analista de Research

Analista de Research

Accedé a todos nuestros reportes